O mercado externo está cada vez mais atraente, seja pelas boas ofertas de serviço ou pelo valor pago. Se você gostaria de começar a trabalhar sem fronteiras, exportando seus serviços para uma empresa no exterior, mas pensa que pode ser muito complicado e que há muitas questões burocráticas, saiba que neste post iremos te ajudar a entender o processo e sanar as dúvidas mais básicas.

A prestação de serviços por profissional liberal, realizada como pessoa física, requer apenas o recolhimento do Imposto de Renda. Ok, parece simples, mas o problema está na onerosidade da tributação.

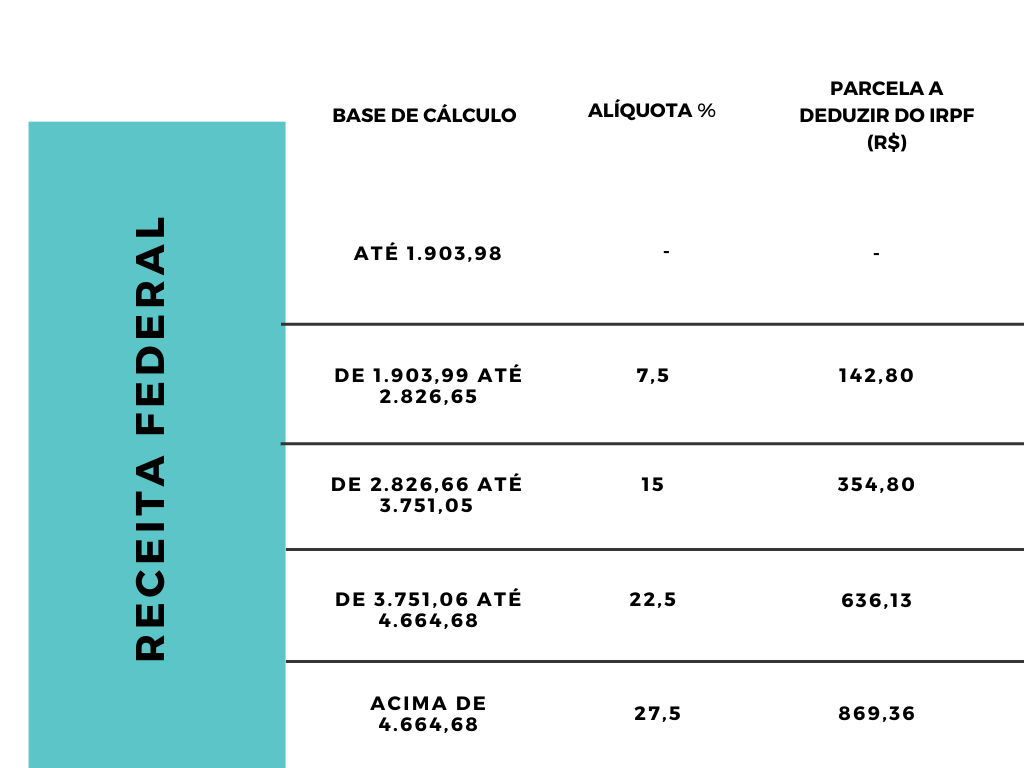

De acordo com a Receita Federal, o valor da alíquota para recolhimento do imposto sobre os rendimentos pode chegar até 27,5% (sem as contribuições previdências). Isso porque as alíquotas são progressivas e aumentam à medida em que os rendimentos forem crescendo, conforme tabela abaixo.

Há ainda outras tabelas no site da Receita Federal que explicam melhor sobre valores por dependentes, limites de dedução e outras demandas, e que vale a pena conferir.

Em razão do alto valor de imposto pagos, muitas vezes é mais atrativo se tornar uma pessoa jurídica. Mas antes, é preciso entender um pouco sobre o que isso significa, qual o tipo societário e outras caractecrísticas de uma empresa que melhor se encaixam ao seu perfil de negócio.

2. QUERO ABRIR UMA EMPRESA. O QUE DEVO SABER?

Inicialmente é necessário definir alguns pontos como o regime jurídico, as atividades que você vai exercer e o regime tributário. Existem vários tipos de empresa, e cada uma atende a um perfil de empreendedor, ao porte, faturamento e objeto social do negócio.

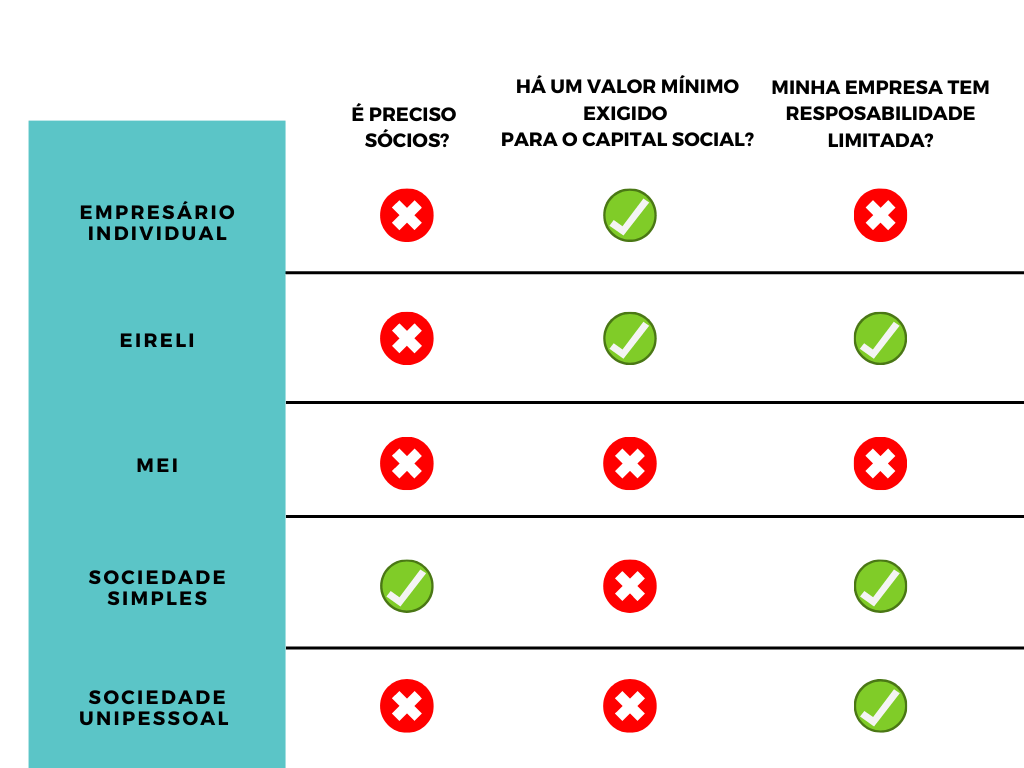

Os tipos mais comuns são:

- Empresário Individual – EI;

- Empresa Individual de Responsabilidade Limitada – EIRELI;

- Microempreendedor Individual – MEI;

- Sociedade Simples;

- Sociedade Limitada Unipessoal.

Os principais parâmetros que distinguem cada tipo podem ser vistos na tabela abaixo:

O Empresário Individual é uma pessoa física, cujo seu patrimônio pessoal e empresarial são os mesmos, possuindo assim, uma responsabilidade ilimitada perante as dívidas contraídas pela empresa. Inicialmente não há necessidade de sócios, mas é possível a admissão no futuro, para isso, deverá ser feito apenas a alteração da inscrição de EI para EIRELI. Quanto ao capital social, o valor mínimo no caixa é de R$ 1.000,00, porém, não tem limite de faturamento. Mas quem for optante do Simples Nacional, há limite de faturamento anual no valor de R$ 4.800.000,00 .

ATENÇÃO!

Não é qualquer pessoa que pode se tornar um empresário individual! Se você quer prestar um serviço de profissão regulamentada, saiba que não pode! O nosso Código Civil (art. 966) e o Regulamento do Imposto de Renda (art. 162, §2º, I) não permite que essa prestação seja por meio da constituição como empresário individual, o mais indicado, seria a abertura de uma EIRELI.

Na Empresa Individual de Responsabilidade Limitada – EIRELI, é permitido que haja a prestação de serviços de qualquer natureza por uma única pessoa natural. A responsabilidade é limitada, ou seja, é quando há a separação patrimonial dos bens empresa X bens do empresário, em caso de dívidas contraídas pela pessoa jurídica, e também não há nada que impeça a desconsideração da personalidade jurídica. Para o capital social é necessário o valor igual ou superior a 100 vezes ao valor do salário mínimo vigente, sendo que o montante deverá ser totalmente integralizado (de fato e de direito, não apenas documental).

Para se tornar um Microempreendedor Individual – MEI, o empreendedor ou empresário individual deve exercer atividades de industrialização, comercialização ou prestação de serviços no âmbito rural. Além disso, deve faturar até R$81.000,00 e não ter participação em outra empresa como sócio ou titular. É possível também a cobertura previdenciária para o empreendedor e sua família, realizando apenas uma contribuição mensal de 5% sobre o valor do salário mínimo, e ainda, a contratação de até um funcionário com custo mais baixo.

ATENÇÃO!

Apenas algumas atividades podem se desenvolvidas como MEI. A lista é taxativa, porém extensa. Todas as atividades que não estejam aqui, não poderão se enquadrar como microempreendedor individual.

Outras vantagens do MEI:

- O pagamento através de única guia DAS mensal (5% do salário-mínimo vigente – INSS + R$ 5,00 se prestador de serviços (ou R$ 1,00 para comércio e indústria);

- Não precisa de contador, pois a contabilidade não é complexa como a de uma empresa, por exemplo.;

- O processo de formalização é de graça! Basta entrar no site do governo e se cadastrar.

Já como desvantagens, temos:

- Responsabilidade ilimitada;

- Não aplicação da desconsideração da personalidade jurídica.

A Sociedade Simples, é um tipo societário menos complexo. O seu objeto social está relacionado à atividade intelectual (artística, literária ou científica), possui personalidade jurídica, pode ser enquadrada como microempresa – ME, mas sua receita bruta anual deve ser de R$ 360.000,00 ou como empresa de pequeno porte – EPP, de receita bruta anual entre R$ 360.000,00 e R$ 4.800.000,00.

A Sociedade Limitada Unipessoal, é um formato jurídico recente criado pela Lei da Liberdade Econômica, nº. 13.874/19, possibilitando que uma única pessoa possa integrar uma sociedade limitada. Não há exigência de capital mínimo e a responsabilidade da pessoa jurídica é limitada. Outra vantagem é a permissão da abertura de mais de uma empresa neste formato.

Lembrando que é preciso conhecer muito bem as particularidades de cada um dos regimes jurídicos, antes da decisão de qual é o melhor tipo que se adequa ao seu negócio.

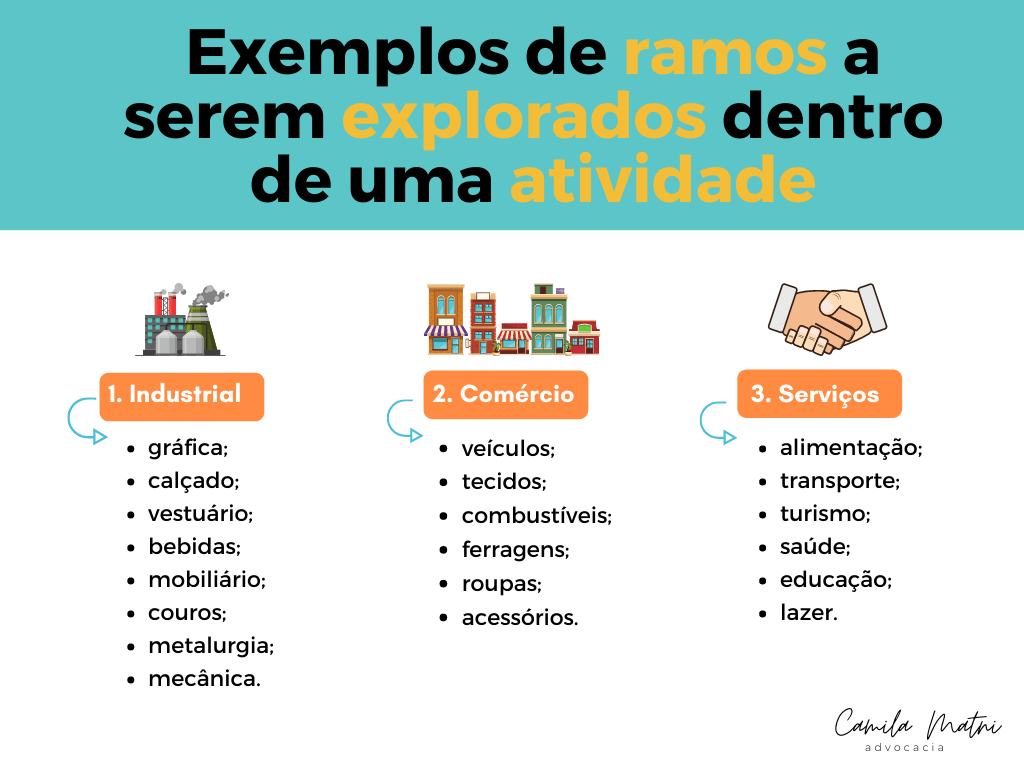

3. DEFINIÇÃO DA ATIVIDADE

A atividade exercida pela empresa nada mais é do que a especificação do que ela faz, gerando valor aos clientes. Existem várias áreas de atuação e podem ser indústria, comércio ou prestação de serviços.

As indústrias são aquelas que transformam matéria-prima em mercadoria, e sua atividade é definida pelo tipo de mercadoria produzida. As empresas de comércio, lidam diretamente com o consumidor final (comércio varejista), ou compram do produtor e revendem ao varejista (comércio atacadista). A prestação serviços trata-se da destinação do próprio trabalho ao consumidor.

Após a definição da atividade, vamos ao enquadramento dela através do CNAE – Classificação Nacional de Atividades Econômicas, que se trata do instrumento de padronização nacional dos códigos de atividade econômica e dos critérios de enquadramento utilizados por vários órgãos da Administração Tributária.

Além de ser essencial para o CNPJ – Cadastro Nacional da Pessoa Jurídica, o objetivo é definir quais operações serão feitas pela empresa e seu segmento, com a exatidão dos impostos pagos, enquadramento tributário correto, possibilidade de desoneração da folha de pagamento.

É possível o enquadramento em mais de um CNAE, como atividade principal e secundárias, mas desde que haja relação entre sua natureza. Geralmente, isso acontece quando suas atividades são executadas em setores econômicos diferentes.

No site do governo você encontra a tabela com códigos das classes e subclasses CNAE, bem como suas notas explicativas.

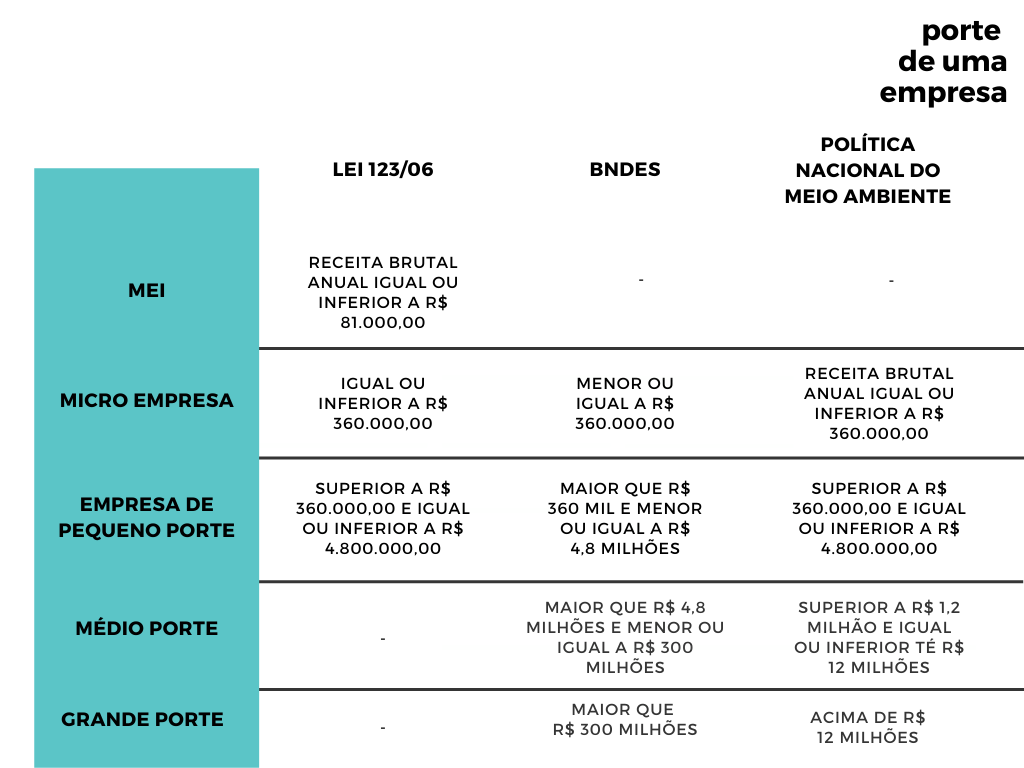

4. COMO EU IDENTIFICO O PORTE DA MINHA EMPRESA?

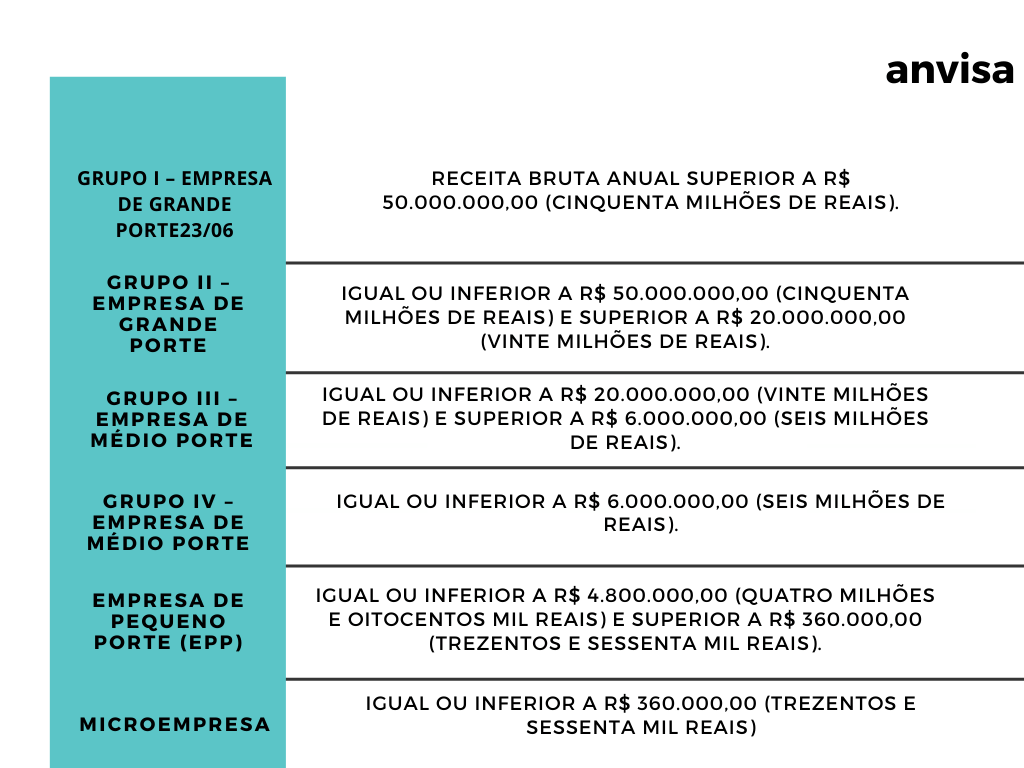

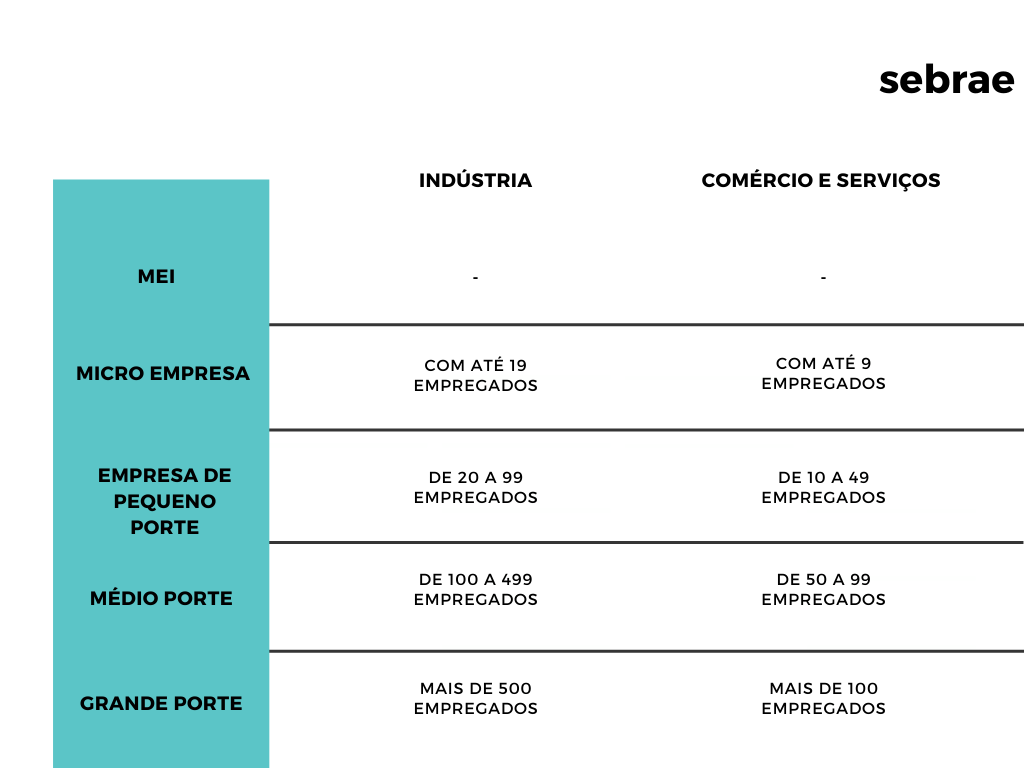

O porte de uma empresa é o termo técnico utilizado para definir sua capacidade econômica, podendo ser mei, micro, pequena, média ou grande. Isso dará ao mercado a possibilidade de avaliar a empresa, conforme seu faturamento, número de funcionários, despesas, etc. Há diversos órgãos brasileiros que possuem classificações próprias quanto ao porte.

Por exemplo, para a Lei Geral das Micro e Pequenas Empresas nº. 123/06, esse porte é caracterizado de acordo com seus fins tributários, dentre outros benefícios apresentados. Para o Banco Nacional do Desenvolvimento – BNDES, a classificação de porte é realizada conforme a Receita Operacional Bruta (ROB) das empresas ou conforme a renda anual de clientes pessoas físicas. Para a área de pesquisa do SEBRAE , o enquadramento se dá por número de colaboradores. Para a Agência Nacional de Vigilância Sanitária – ANVISA e Política Nacional do Meio Ambiente, por faturamento anual bruto também.

O que basicamente caracteriza o porte é a receita bruta auferida em cada ano-calendário. Além disso, o objeto de exploração dessas empresas pode ser qualquer atividade econômica de caráter empresarial, incluindo intelectual.

Outra questão importante é que a Lei Complementar 123/06, artigo 3º, caput, considera ME ou EPP a sociedade empresária, sociedade simples, empresa individual de responsabilidade limitada – EIRELI e o empresário individual. Para esses micros e pequenos empresários, foi estabelecido ainda um regime jurídico diferenciado e super favorável, visando reduzir a burocracia, a carga tributária e as obrigações trabalhistas e previdenciárias.

Esse regime é chamado de Simples Nacional – Regime Especial Unificado de Arrecadação de Tributos e Contribuições, e são devidos pelas ME e EPP, o qual engloba tributos municipais, estaduais e federais, mas que logo abaixo falaremos melhor dele.

5. QUAL REGIME TRIBUTÁRIO SERIA O MAIS ADEQUADO PARA MINHA EMPRESA?

No Brasil, atualmente, contamos com quatro tipos regimes tributários:

- SIMPLES NACIONAL

O Simples Nacional é o tipo de tributação mais simples. Regido pela Complementar nº 123/06, é aplicável apenas para as microempresas e empresas de pequeno porte, que faturam até 4,8 milhões ao ano.

Trata-se da arrecadação dos tributos e contribuições (municipais, estaduais e federais) de forma unificada, ou seja, todos são pagos em uma única guia denominada DAS – Documento de Arrecadação do Simples Nacional. Legal, né?! Esses impostos são calculados conforme as atividades desenvolvidas e seus enquadramentos constam em um (dos cinco) anexos da Tabela do Simples Nacional.

MAS QUAIS TRIBUTOS SÃO ESSES?

- IRPJ – Imposto de Renda da Pessoa Jurídica;

- IPI – Imposto sobre Produtos Industrualizados;

- CSLL – Contribuição Social sobre o Lucro Líquido;

- COFINS – Contribuição para o Financiamento da Seguridade Social;

- PIS/PASEP – Programa de Integração Social;

- CPP – Contribuição Patronal Previdenciária;

- ICMS – Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal de Comunicação;

- ISS – Imposto sobre Serviços de Qualquer Natureza.

Lembrando que é possível ainda a incidência de outros impostos ou contribuições, devidos na qualidade de contribuinte ou responsável.

ATENÇÃO!

Algumas empresas NÃO PODEM OPTAR PELO SIMPLES, e a lista completa você encontra no site da Receita Federal.

2. LUCRO PRESUMIDO

É a forma simplificada de tributação do Imposto de Renda da Pessoa Jurídica – IRPJ e da Contribuição Social sobre o Lucro Líquido – CSLL, e é determinado por períodos de apuração trimestrais.

A base cálculo para a apuração dos tributos é pré-fixada pela Receita Federal, através de uma margem de lucro específica presumindo o lucro da empresa em um determinado período, e isso varia conforme a atividade desenvolvida. As alíquotas variam entre 1,6% e 32% sobre o faturamento. Para utilizar este regime de tributação, é necessário que a empresa cumpra dois requisitos:

- Que a totalidade da receita bruta do ano anterior tenha sido igual ou inferior a R$ 78 milhões ou a R$ 6,5 milhões multiplicado pelo número de meses em atividade;

- Que a empresa não esteja obrigada ao regime do Lucro Real, em razão da atividade exercida.

O lucro presumido pode ser bastante benéfico para as empresas cuja margem de lucro sejam acima da presunção, possuindo custos operacionais e folha de pagamento com baixos valores.

3. LUCRO REAL

É um regime padrão e complexo se comparado ao Simples e ao Lucro Presumido. Ele recolhe, anual ou trimestralmente, o IRPJ – Imposto de Renda da Pessoa Jurídica e a Contribuição Social sobre Lucro Líquido – CSLL com base no lucro líquido recebido do período apurado, que é encontrado através de Receitas – Despesas = Lucro Real, e ainda acréscimos e abatimentos previstos na legislação. Caso não haja margem de lucro presumida, e a empresa tiver prejuízos no decorrer do ano, o recolhimento de tais tributos será dispensada.

Além das pessoas jurídicas que possuem receita bruta acima de R$ 78 milhões, outras também estão obrigadas por lei a adotarem esse regime, são elas:

- as do mercado financeiro, como bancos, instituições financeiras, cooperativas de crédito, empresas de seguro privado, entidades de previdência aberta e sociedades de crédito imobiliário;

- as que tiveram lucro, rendimentos ou ganhos de capital oriundos de fora do país;

- as que explorem as atividades de compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring);

- as que têm benefícios fiscais em relação à redução ou isenção de impostos.

Outra questão importante é que as empresas, obrigatoriamente, devem apresentar os registros contábeis e financeiros à Receita Federal.

4. LUCRO ARBITRADO

Este é um regime um pouco diferente dos demais. Há possibilidade de seu uso pelo contribuinte a partir do movimento da própria empresa, mas geralmente ele é aplicado pela autoridade tributária na empresa que não cumpre as obrigações acessórias que correspondem ao Lucro Presumido ou Real, e também pode ser utilizado quando o desempenho financeiro da empresa não é determinado.

Em casos especiais ou quando a receita bruta é conhecida, o contribuinte pode realizar o pagamento do IRPJ correspondente baseado nas regras do lucro arbitrado, claro, desde que as hipóteses de arbitramento previstas em lei tenham ocorrido. As situações em que o Fisco arbitra esse regime são:

- o contribuinte, obrigado à tributação com base no lucro real, não mantiver escrituração na forma das leis comerciais e fiscais ou deixar de elaborar as demonstrações financeiras exigidas pela legislação fiscal;

- a escrituração a que estiver obrigado o contribuinte revelar evidentes indícios de fraudes ou contiver vícios, erros ou deficiências que a tornem imprestável para identificar a efetiva movimentação financeira (inclusive bancária) ou para determinar o lucro real;

- o contribuinte, não obrigado à tributação com base no lucro real, deixar de apresentar à autoridade tributária os livros e documentos da escrituração comercial e fiscal, ou o Livro Caixa, nos quais deverá estar escriturada toda a movimentação financeira, inclusive bancária;

- o contribuinte optar indevidamente pela tributação com base no lucro presumido;

- o comissário ou representante da pessoa jurídica estrangeira deixar de cumprir o disposto no § 1o do art. 76 da Lei no 3.470, de 28 de novembro de 1958;

- o contribuinte não mantiver, em boa ordem e segundo as normas contábeis recomendadas, Livro Razão ou fichas utilizadas para resumir e totalizar, por conta ou subconta, os lançamentos efetuados no Diário;

- o contribuinte não escriturar ou deixar de apresentar à autoridade tributária as informações necessárias para gerar o FCONT por meio do Programa Validador e Assinador da Entrada de Dados para o FCONT de que trata a Instrução Normativa RFB no 967, de 15 de outubro de 2009, no caso de pessoas jurídicas sujeitas ao RTT;

- o contribuinte não escriturar ou deixar de apresentar à autoridade tributária a ECF.

O Imposto de Renda baseado nesse regime é determinado por período de apuração trimensais, cujo encerramento se dá em 31 de março, 30 de junho, 30 de setembro e 31 de dezembro de cada ano-calendário.

ATENÇÃO!

Caso sua empresa não seja MEI, ou optante do Simples Nacional, ou pessoas físicas com movimentação abaixo de U$$ 30 mil, ou o equivalente em outra moeda, É NECESSÁRIO QUE HAJA AINDA O REGISTRO DOS SERVIÇOS PRESTADOS NO SISCOSERV!

Para quem nunca ouviu falar, o Siscoserv é um sistema informatizado, que foi desenvolvido para aprimorar ações de estímulo, formulação, acompanhamento e aferição das políticas públicas relacionadas a serviços e intangíveis. Da mesma forma, visa a orientar estratégias empresariais de comércio exterior de serviços e intangíveis.

É um sistema destinado aos residentes e domiciliados no Brasil que realizam operações de comercialização de serviços, intangíveis e outras operações que produzem variações no patrimônio das entidades, com residentes ou domiciliados no exterior, dentre as quais as operações de exportação e importação de serviços.

6. É PRECISO EMITIR NOTA FISCAL?

A emissão de nota fiscal, recibo ou documento equivalente, é um documento muito importante e exigido por lei, para a comercialização de produtos e prestação de serviços, e a falta de emissão está sujeita à multa. Ela é emitida por em operações que se realizam no Brasil, sendo usada como base de cálculo do imposto.

Como os tributos são aplicáveis no início da emissão da NF, se torna visível que a pessoa física ou jurídica paga corretamente os impostos. Isso, certamente, traz mais credibilidade, confiança e segurança jurídica para o seu cliente. Além disso, ninguém quer pagar mais do que deve, não é mesmo? Portanto, é sempre bom fazer tudo certinho para que não haja riscos de futuros problemas.

EM QUAL MOMENTO EU EMITO A NOTA FISCAL DOS SERVIÇOS PRESTADOS PARA O EXTERIOR?

É importante saber que além da nota fiscal emitida no Brasil, para declarar a venda dos serviços, é necessário ainda a emissão de uma invoice para o exterior.

MAS O QUE É INVOICE?

- É o documento que fatura os serviços prestados ou contratados no exterior;

- É fornecida por quem presta esse serviço;

- É utilizada apenas em transações internacionais.

A NF é emitida quando o prestador recebe o pagamento pelos serviços, e é em cima desse valor convertido em reais no momento do recebimento do dinheiro, e no valor convertido em reais neste dia.

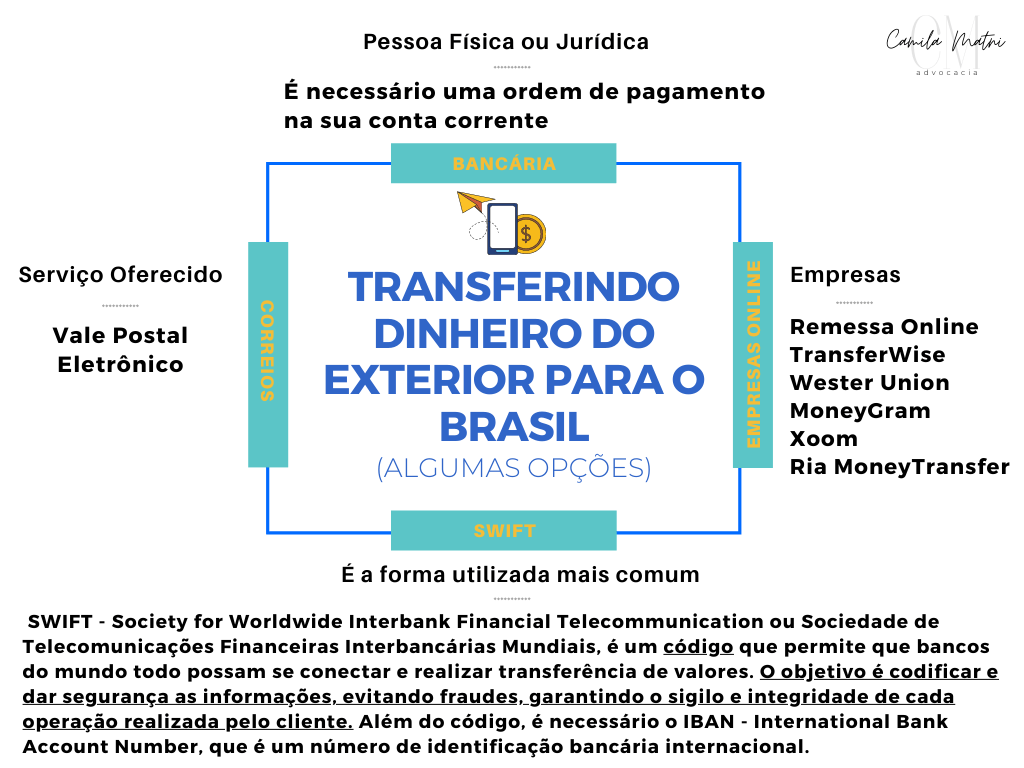

7. COMO TRANSFERIR O DINHEIRO RECEBIDO DO EXTERIOR?

Sempre que você precisar receber (ou enviar) dinheiro do exterior haverá a troca de moeda de um país para a do outro, isso chama-se operação de câmbio. No Brasil, quem regula é o Conselho Monetário Nacional e o BACEN – Banco Central do Brasil.

Tais operações são realizadas por meio de correspondentes cambiais, empresas que atuam em nome de instituições autorizadas a operar no mercado de câmbio. As moedas estrangeiras aceitas em cada operação também podem ser definidas por estes correspondentes e instituições autorizadas.

Outra questão importante é a analise das taxas e tarifas de câmbio que são aplicadas, principalmente as que são usadas na conversão do dinheiro.

POR QUÊ?

Como o cliente e o agente autorizado podem pactuar livremente as taxas de câmbio, é natural que haja uma variação nos valores. Com isso, a instituição deve informar o Valor Efetivo Total – VET, e nele estão inclusos a taxa de câmbio, as tarifas que por ventura serão cobradas e os tributos incidentes. A partir disso, cliente poderá avaliar os preços entre os agentes e decidir qual é a melhor opção.

HÁ LIMITES PARA RECEBIMENTO DE VALORES?

A regra geral é que não há limitação, apenas que a transação seja feita conforme legislação brasileira e regulamentação cambial.

8. QUAIS SÃO OS TRIBUTOS PAGOS?

O sistema tributário brasileiro é muito complexo, por isso é importante estar muito atento aos tributos que devem ser ou não recolhidos. No caso de serviços exportados por uma pessoa jurídica, o regime tributário determinará se é possível compensar ou deduzir os impostos.

Vejamos quais são os impostos a serem pagos:

- IRPJ – Imposto de Renda Pessoa Jurídica: se o regime tributário da empresa for o Lucro Real, é possível que haja uma compensação do IR (ou equiparado) incidente em outro país, mas apenas até o limite do IR devido no Brasil. Caso seja optante do Lucro Presumido, não haverá esse benefício, a menos que haja um acordo entre os países que evite a bitributação.

- CSLL – Contribuição sobre o Lucro Líquido: incide conforme o regime tributário escolhido pela empresa.

No entanto, os impostos que não incidem ou possuem isenção, são:

- IOF – Imposto sobre Operações Financeiras: possui alíquota zero para as operações de câmbio oriundas de receitas de exportação de serviços.

- ISS – Imposto sobre Serviços (ou ISSQN – Imposto sobre Serviços de Qualquer Natureza): não há incidência, desde que o resultado dos serviços prestados se verifique no exterior do país.

- PIS – Programa de Integração Social e COFINS – Contribuição para Financiamento da Seguridade Social: são isentos. Para isso é necessário que haja o ingresso de divisasou seja, quando o pagamento é realizado por pessoa situada no exterior.

Se tratando de pessoa física, alguns impostos podem ter sua alíquota elevada e não serem nada atrativos, como é o caso do IR. Com uma alíquota de até 27,5%, certamente não é um bom negócio dependendo do valor recebido, não é mesmo?!

Claro, não deixem de observar também as devidas deduções. No site da Receita Federal você encontra a lista do que é dedutível e diversas dúvidas respondidas. Vale a pena conferir!

5 comentários em “8 coisas que você precisa saber antes de trabalhar remotamente para uma empresa estrangeira.”

Excelente. Informações importantes para quem deseja abrir uma empresa.

Parabéns pelo conteúdo e apresentação do site e o blog em si.

A importância do tema e o excelente conteúdo!

O projeto foi muito bem desenvolvido, acredito que pessoas como você fazem muita diferença na sociedade. Informações de extrema importância para quem deseja abrir um empreendimento.

Parabéns pelo site e o primeiro artigo nele publicado! Texto simples, informativo e elucidativo. Sucesso!👏🌟🔝💯🌿

Parabéns pelo conteúdo. Apesar de contratar um brasileiro como PJ, se a empresa manter vínculo empregatício com o mesmo, essa deve seguir as norma de um regime contratação CLT? Caso a empresa estrangeira não respeite a legislação brasileira, pode ser processada mesmo não tendo empresa aberta no Brasil?

Oi, Mariana. Tudo bem? Muito obrigada! Fico feliz que você tenha gostado do conteúdo.

Existem vários tipos de contratação, o qual PJ e CLT são dois deles. Isto significa que se uma empresa estrangeira contrata uma empresa brasileira (PJ), os termos da prestação dos serviços serão pactuados entre as partes, inclusive o tempo de duração desse vínculo, com possível prorrogação. Já a CLT é um regime diferente, com exigências distintas do anterior.

Em caso de descumprimento contratual, como regra geral, é aplicado o critério da norma jurídica mais favorável ao hipossuficiente na relação, podendo ser brasileira ou a do país estrangeiro. Entretanto, é preciso analisar melhor a situação e suas especificidades, pois cada caso é um caso.